今回は有形固定資産についての学習です。この論点は何らかの形で必ず出題されます。基礎的な減価償却の計算方法から減損損失までかなりのボリュームですが、FAR前半の一つの山となりますので頑張りましょう。記事内容は個人的なメモに過ぎませんのであくまでも参考としてご覧ください。この記事を参考されたことによる結果について、いかなる責任も負いかねますので何卒よろしくお願いいたします。

目次

有形固定資産 ★★★★★

有形固定資産の定義と取得原価の構成要素

有形固定資産は英語でProperty, Plant and Equipment; PPEという。

有形固定資産とは1年よりも長く使用する有形の財貨を取得するために行われた支出のうち資産計上されたもの。

有形固定資産の取得原価には、本体の価格だけではなく、その取得にかかる以下の付随費用も含まれる。

Freight-in 運賃

Insurance costs 保険

Installation costs, testing costs 設置コスト、試運転コスト

Finder’s fees 不動産業者への手数料

など

有形固定資産購入後に発生した支出

有形固定資産購入後に発生した支出が資産となるのか費用となるのかは非常に重要な論点である。

支出を資産として計上するためには以下の2つの要件のうちいずれかを満たす必要がある。

- 支出により有形固定資産の性能が向上する

- 有形固定資産の耐用年数が延長される

利子コストの資産計上

この論点は計算が難しいので個人的には後回しでもいいと思います。本番のレベルを見ているとここまで問われるのかという気がします。

通常、利息は期間費用として処理するが、下記の場合には利息のコストを一旦資産化し、順次費用化を行う。

- 資産が自社使用のために建設または製作される資産であること

- 棚卸資産とするためではなく、個別プロジェクト(船や不動産)として建設または製作される販売されるまたはリース用資産であること。

資産計上する利子コストの計算方法

これは理屈が覚えづらいので以下の例をそのまま頭に入れましょう。

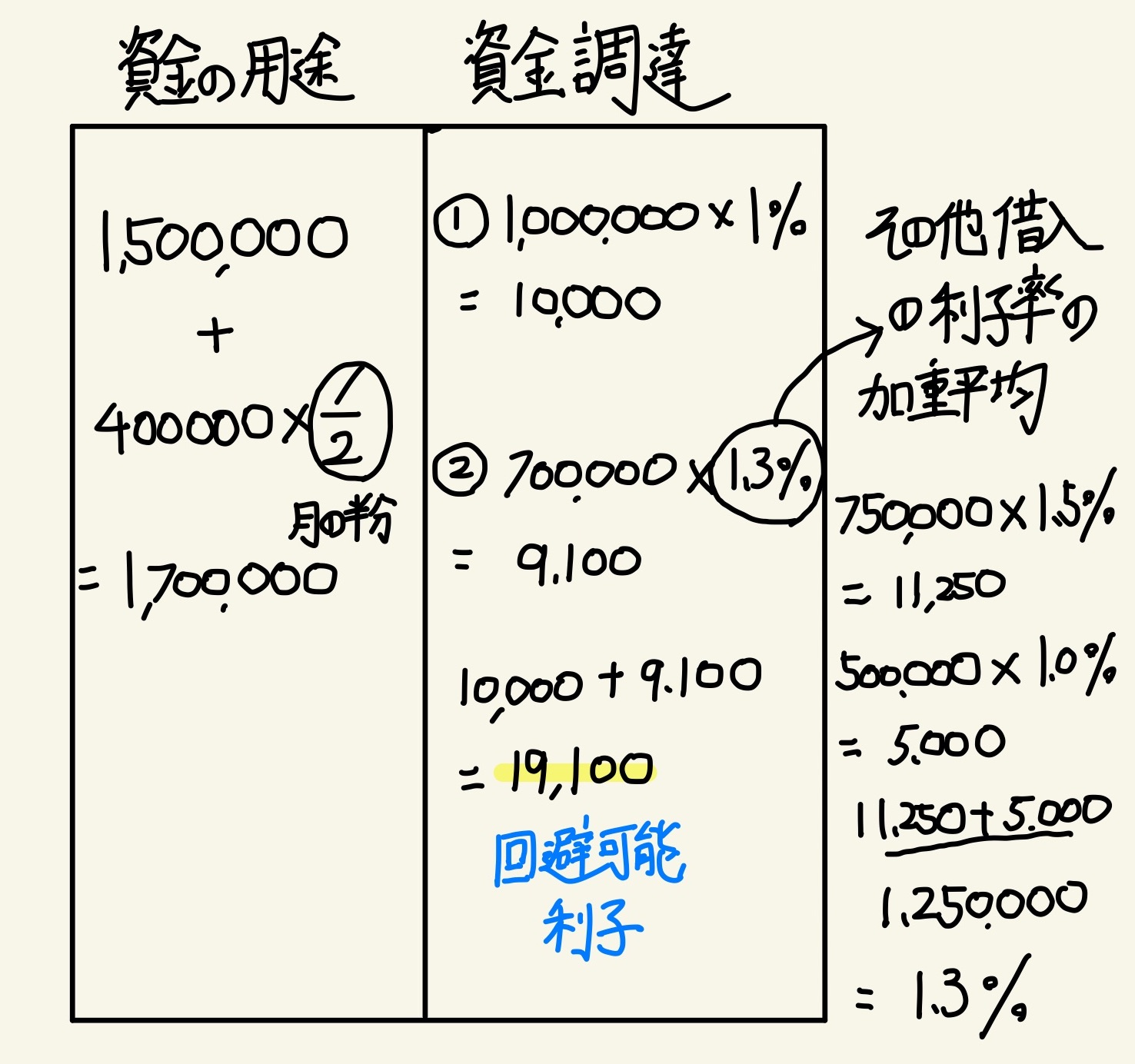

◯◯社は自社ビルの建設工事を発注し、代金として1月1日に$1,500,000を支払い、1月16日に$400,000支払った。借入金は以下の通り。

- 自社ビル建設のための借入金として$1,000,000。利率月1%。

- その他の一般借入金として$750,000。利率月1.5%。

- その他の一般借入金として$500,000。利率月1%。

- まず、利子が発生する資金を計算する。$1,500,000+$400,000 x 1/2 = $1,700,000。1月16日に支払った$400,000は半月分しか利息は発生しない。

- $1,700,000のうち$1,000,000はこのビルの建設のためだけに借入を行ったので$1,000,000 x 1% =$10,000の利子となる。

- 残りの700,000についてはこのビルの建設のためだけに借入たものではないので、一般借入金の利子率を加重平均した1.3%を乗じた$9,100が利子となる。

- この$10,000 + $9,100 = $19,100を回避可能利子と呼ぶ。

- これが資産として計上できる利子の金額となるが、最後にこの回避可能利子率は実際の利子を超えることができないのでそれをチェックする。実際利子は下記の通り。よって今回は回避可能利子率は実際利子を超えたないので回避可能利子を計上する。

1,000,000 x 1% = $10,000

750,000 x 1.5% = $11,250

500,000 x 1% = $5,000

TTL $26,250

非貨幣性資産の交換

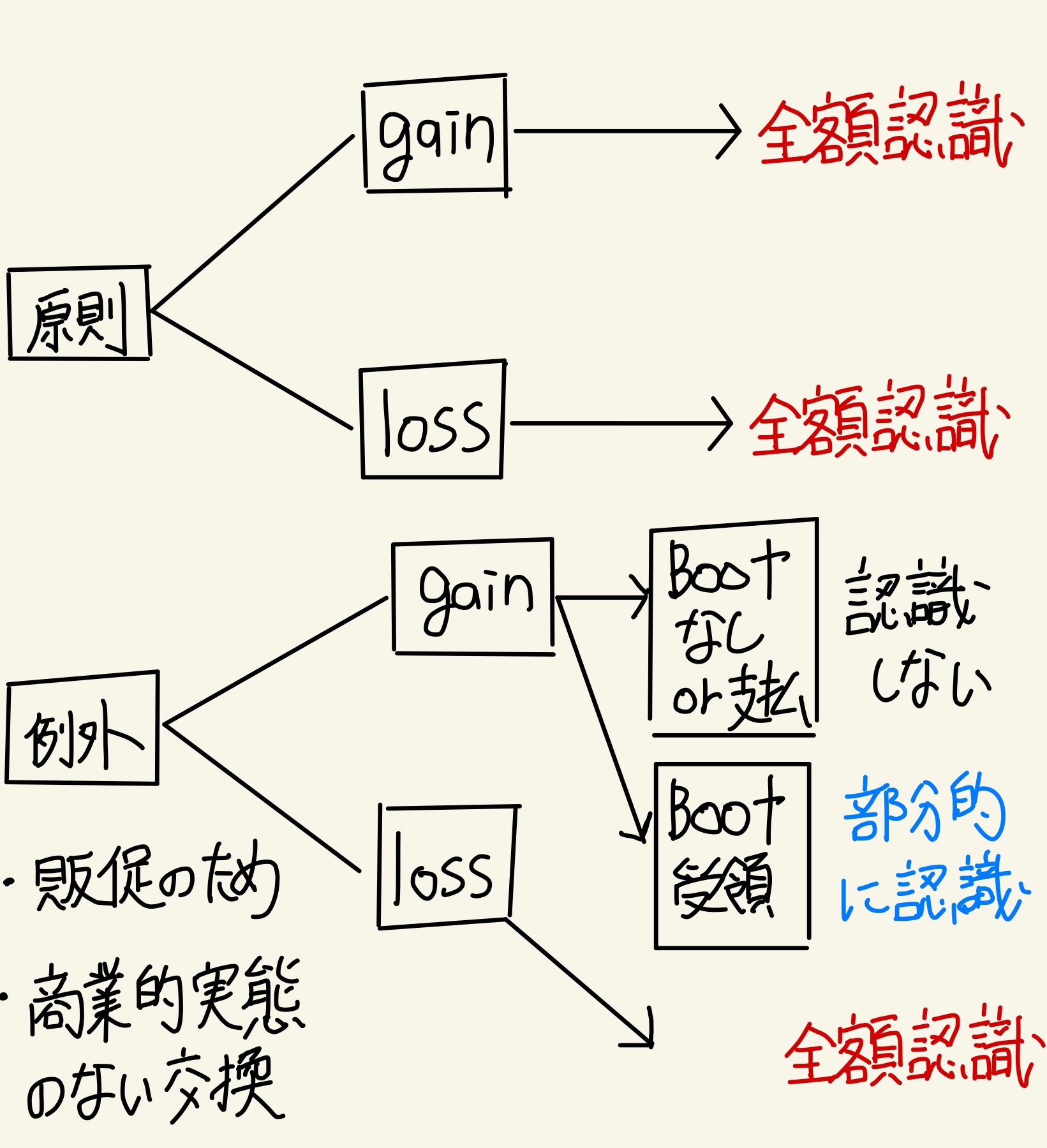

有形固定資産を交換した場合にはいくらで評価するか、利得や損失は認識するのかという論点である。原則は交換取引において実現した利得と損失をする。

- 通常売却取引の場合

◯◯社は20×1年の年初に土地を$100,000で購入し、年度末に$150,000で売却した。

D) Cash 150,000 C) Land 100,000

Gain 50,000

当然ながら土地の価値は=時価は$150,000ということになる。

- 価値が異なる別のものとの交換の場合

◯◯社は20×1年の年初に土地を$100,000で購入し、年度末に時価$200,000の建物と交換した。年度末の土地の時価は$150,000とする。

D) Building 200,000 C) Land 100,000

Cash 50,000

Gain 50,000

この仕訳は慣れてないとパッと出てこない人も多いと思います。ポイントは土地の時価は$150,000ということです。$100,000の土地を$150,000で手放したのでgainは$50,000になります。ただし、建物の価値は$200,000であったので差額の$50,000をcashで支払ったということです。

ただし、例外的に利得を認識しないケースがある。それは以下の場合

- 顧客への販売を促進するための交換取引

- 商業的実態のない交換取引

これらのケースでは実際にはリスクや便益が移転しないので交換取引としてはみなされない。

◯◯社は原価$100,000、時価$150,000の土地と▲▲社保有の車両を交換した。車両の時価が$200,000であったため、交換差金(boot)として$50,000支払った。この取引には経済的実態はないものとする。

D) Vehicle 150,000 C) Land 100,000

Cash 50,000

この場合、新たに取得した車両の取得原価は土地の原価+Cashの金額となる。

さてここまでで終わればいいのですが、例外の例外があります。

部分的に利得を認識する場合

顧客への販売を促進する場合、商業的実態のない取引の場合は利得は認識しないのであったが、交換差金(boot)を受領した場合には部分的に利得を認識する。これは現金を受け取った場合にはその部分については売却になるためである。

◯◯社は原価$126,000、時価$150,000の棚卸資産を販売促進のために、他社の同じ棚卸資産と交換した。受領した棚卸資産の時価が$120,000であったため現金$30,000を受領した。

通常通り仕訳をすると

D) New inventory 120,000 C) Old inventory 126,000

Cash 30,000 Gain 24,000

となるが、これは実態のない取引であるので基本はGainを認識することはできない。ところが、現金を受け取ったということはその部分に関しては売却としてみなすことができるのでその分の利得は認識する。

具体的には非貨幣資産であるNew inventoryとCashでGainを按分し、Cashの部分についてのみ利得を計上する。差額はNew inventoryの取得原価で調整。

24,000 x 30,000 / 30,000 + 120,000 = 4,800

D) New inventory 100,800 C) Old inventory 126,000

Cash 30,000 Gain 4,800

まとめ

減価償却

固定資産の本丸の論点です。全ての計算方法について減価償却費の計算ができるようにしましょう。

減価償却は費用収益対応の原則に基づいて、有形固定資産の取得原価を耐用年数に渡って費用化するプロセスである。

仕訳は

D) Depreciation expenses xxx C) Accumulated depreciation xxx

車両の取得原価を$10,000、残存価額を0、耐用年数を5年とした時の減価償却費は以下の通り。なお、この車両は総走行距離が100,000mileであり、今年度は20,000mile走行した。

- Straight -line method 定額法

毎期均等額の減価償却費を計上する方法

(10,000 – 0) x 1/5 = 2,000

- Sum of the years’ digits method 級数法

(10,000 – 0) x 5/5+4+3+2+1 = 3,333…

2年目は4/5+4+3+2+1 = 2,666…

- Double-declining balance method 2倍速逓減法

(10,000 – 0) x 2/5 = 4,000

2年目は(10,000 – 4,000) x 2/5 = 2,400

取得原価から期首の減価償却累計額を減算すること

2倍速とは定額法を用いた時の2倍のスピード 1/5 x 2で償却するということ

- Unit of Production method 生産高比例法

(10,000 – 0) x 20,000mile/ 100,000mile = 2,000

生産高比例法では固定資産の生産量を軸として減価償却を計算する方法である。

資産除去債務

この論点は現在価値を学習した後に触れる。

減損

ここは超重要論点です。減損の判定及び減損損失の金額や減損損失控除後の固定資産の評価額の計算ができるようにしましょう。

減損とは有形固定資産の下落、使用状況の変化、外部環境の変化などにより著しく減少し、簿価を回収できないと判断した場合に簿価を引き下げる会計処理である。

パターンとしては1.業務上の使用・保有および売却以外の方法による処分を目的として保有する資産の場合2.売却処分予定の資産の場合がある。

- 業務上の使用・保有および売却以外の方法による処分を目的として保有する場合

減損の兆候の判断

減損している資産の特定を行う。減損の兆候が見られた場合には次のステップへ進む

減損の認識

下記①と②を比較して①が②を下回った時に減損が発生したと考える

①有形固定資産から将来得られるキャッシュフローの純額の割引前単純合計

②有形資産の帳簿価額

減損の測定

減損が発生した場合には有形固定算の評価を公正価値まで引き下げる

仕訳

D) Loss on impairment xxx C) Accumulated impairment xxx

戻し入れ

一度計上した損失の戻し入れは行わない

- 売却処分予定の資産の場合

減損の兆候の判断

行わない。

減損の認識

帳簿価額が公正価値を下回った場合に損失を認識する

今日はここまでです。

P

コメント